“顏控”保健品!Z世代撐起了一個萬億市場!

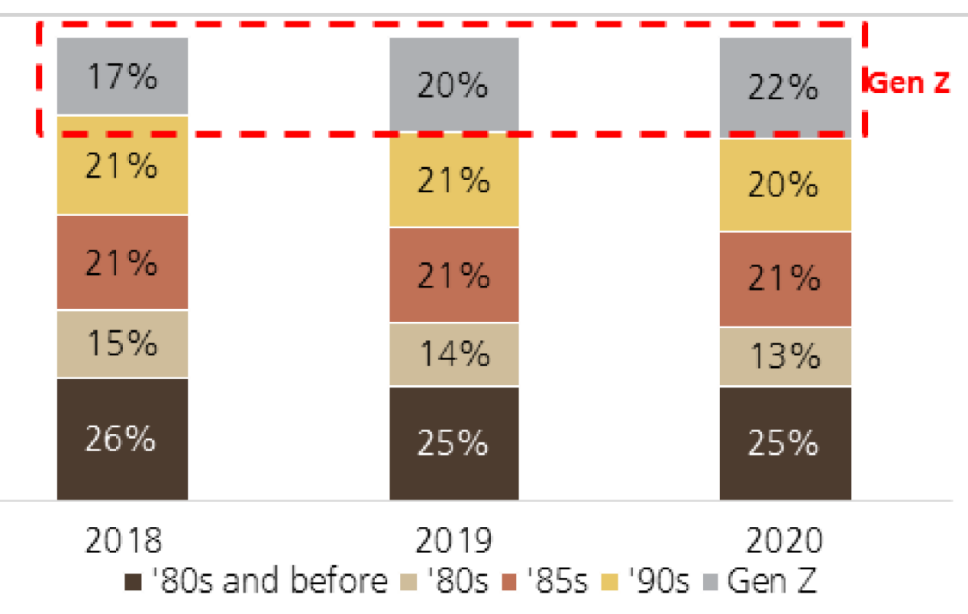

Z世代已取代90后成為天貓保健品第二大客戶群體。

據Votee平臺對新加坡800名年輕消費者進行了一項在線調查顯示。新加坡Z世代對健康態度的轉變。由于新冠病毒影響,Z 世代的重點轉移到健康和保健上。

隨著養生潮流在年輕人中的盛行,大家將更多的精力投入運動健身和醫療保健方面。日前,UBS Evidence Lab數據顯示,新冠疫情爆發后,24%的Z世代打算增加醫療保健支出,較疫情前升高9個百分點。

養生保健新品牌的接連出現,也預示著這個時代的機遇和痛點,而敏銳的資本嗅到了此番“新消費主義”背后呈現出的龐大力量。

自2020年來,有多家保健養生類品牌獲得融資,紅杉資本、IDG資本、梅花創投、GGV紀源資本、高瓴創投、高榕資本、天圖投資、青松基金、清流資本、北極光創投等已紛紛入局養生保健賽道。

與此同時,老字號國貨也加入了這場萬億規模的追逐賽。據21世紀創新資本研究院不完全統計,江中藥業、哈藥集團、健康元等大型藥企陸續入局養生保健領域。

Z世代已取代90后成為第二大群體

目前,Z世代已取代90后成為天貓保健品第二大客戶群體,2020年占所有購買者總數的22%,對比2018年為17%。

據UBS Evidence Lab數據,盡管Z世代定期購買保健品的比例低于總體平均水平,但2017年-2020年該比例的CAGR高達61%,對比所有年齡段為38%。

2020年“雙11”期間,天貓報告顯示95后健康類活躍購物者同比增長超100%。

據iiMediaResearch數據顯示,2023年中國保健品市場規模增至3280億元,CAGR在10%左右。同時,截至2021年2月,中國存續保健品企業總數為220多萬家,其中山東、廣東兩個個省份保健品企業較多,均超過20萬家。

此外,Z世代在健康管理方面體現出了最大程度的焦慮,丁香醫生數據顯示,在約47000名不同年齡層的調查參與者中,95后和00后對自身的健康狀態自評分最低,分別為6.1和6.0(滿分10.0)。而80后的評分都在6.3及以上。

年輕群體也是枸杞原漿、酸奶凍干、芝麻丸等保健養生零食的熱衷粉絲,不需要復雜的調制過程,撕開包裝袋進食即可攝入營養,阿里健康研究院將這種現象稱為“碎片化養生”。研究院的調查結果顯示,今年百瑞源新品枸杞原漿在其天貓旗艦店上線后,銷售額猛增450%。

同時,有26%的Z世代還打算增加健身支出,較疫情前上升5個百分點。這也助推超級猩猩等新型連鎖健身房和Keep(過去2年月活躍用戶CAGR達24%)等健身應用程序增長。

“顏控”保健品年輕一代正為包裝買單

隨著年輕一代對于保健品的購買力逐漸加強,新的消費習慣和產品偏好正在孕育出一個與以往不盡相同的健康產品新市場。如何通過包裝突出品牌價值,贏得年輕人的青睞,將成為保健品公司塑造競爭力的重要考量之一。

相比于中老年消費者,年輕的新一代對健康和養生有了新的心得和實踐:飲食上,他們講究零糖、輕鹽、低脂,從源頭上要吃得健康;生活上,各種線下食療、茶話、SPA等“養生局”興起;在品牌選擇上更有高顏值、國潮風、即食即用等偏好。

對于視覺和使用體驗也更加注重。在日趨激烈的市場競爭中,優化保健品包裝的設計和使用材料將在很大的程度上助力產品收獲更大的消費者市場。

如今,大多數商品包裝不僅能滿足運輸、產品保護、品牌推廣等功能,而且在視覺效果上更加精致,深受廣大消費者的喜愛,符合消費者心理。

以韓國正官莊公司的健康功能新產品系列為例,該產品利用人體器官的圖標設計體現其功能性,同時在包裝上使用了金屬質感十足的材料,使其在同類產品中脫穎而出,具有非常強的辨識度。

除此之外,功能性食品同樣受歡迎。2021年初,政策開始在保健品嚴控上放緩,食品級透明質酸鈉原料可用于普通食品添加,就是非常明顯的訊號。相比傳統保健品,功能性食品在口感和外觀上都更符合年輕消費者的喜好,市場上功能性食品的形態層出不窮,商家通過粉劑、果凍、飲料、軟糖等多種形式來滿足用戶的不同需求。

去年底,定制維生素DTC品牌Lemon Box獲得了數百萬美元的Pre-A輪融資,熊貓資本領投,眾麟資本等跟投;同一時期,定位于新消費人群使用場景的智能養生科技品牌左點宣布完成過億元A+輪融資,高瓴創投領投,清流資本、天圖投資、同創偉業、碧桂園創投跟投。

業內人士曾公開透露,有企業甚至在初期沒有任何產品甚至連PPT都沒有的情況下,就直接拿下了多個TS(投資意向書)。隨著大眾消費水平的提高,消費產品的標準將會更高。在這個大環境下,國貨新品牌的興起是必然,保健品行業的發展也需要有新的品牌和產品來迭代。

2021功能性食品的行業大年

Z世代這一代年輕人因為生活習慣等改變,現在很愿意吃保健品,像睡眠不好、想快速解酒等等,這些都是新人群的新需求。這時創業做的產品、包裝和宣傳,就不能用老一套了。

資本蜂擁而至的這條健康養生新賽道,到底是消費升級的新物種,還是新瓶裝舊酒的老故事?據公開數據顯示,從2020年1月至今一年半的時間里,市面上有345家與保健相關的企業獲得融資,甚至有投資機構將2021年總結為“功能性食品的行業大年”。

融到資的企業定位各異,當95后等新一代走到消費舞臺的中央時,99%的產品可以重新做一遍。新零售興起的本質就是新人群的新需求。新健康養生品們的現代化營銷渠道大多來自時下最火的頭部主播推薦、小紅書筆記分享和微信朋友圈廣告等,出圈的代餐小胖瓶WonderLab囊括了這三種主要營銷渠道。

記者發現,這些新消費品牌都具備3個共同特點,讓其可輕而易舉地獲得VC青睞。第一,幾乎每家品牌都在近一年內獲得過市場頭部基金的投資;第二,公司的核心團隊成員都有跟品牌營銷相關的背景;第三是這些公司的產品定位都針對新生消費力量,定位年輕養生、口服美容健康等。

功能性食品在國內起步快速,自2020年以來,幾家主打功能性食品概念的企業都已獲得融資。由此可見,功能性食品的火熱并非無源之水,而是在消費能力和新消費訴求的爆發下迭代出的全新品類。據《2020功能零食創新趨勢》預測,未來幾年功能性食品有望達到5000億元市場,其中功能性零食預計占到1500億元。

記者在梳理新消費品牌融資情況過程中,注意到被投公司中發展最長的品牌也僅成立不足2年,甚至有不少公司幾乎是近期才推出產品。VC們瘋狂地投注更像是在“賭”健康養生賽道的周期。

當下,國內的健康養生賽道仍處于藍海,行業滲透率僅約20%,同一時期美國的功能性食品滲透率最高已達73%。伴隨著國民整體消費能力及時代的大勢所趨,新消費力量下的養生大軍和中國難以避免的人口老齡化,都將會是健康養生行業天然的高粘性消費對象。

值得注意的是,湯臣倍健的毛利率在十年中始終穩定保持在65%左右,現階段健康養生品的毛利率依舊處于被低估的狀態。此外,健康養生品具有天然的高復購率,一旦消費者認準了產品便會不停回購。